'PF 투자' 3분만에 핵심 파악! 수익과 리스크를 냉정하게 따져보자

최근 부동산 시장의 침체 속에서도 'PF(프로젝트 파이낸싱)' 투자는 여전히 뜨거운 감자입니다. 고수익을 노릴 수 있다는 매력에 많은 투자자들이 관심을 갖고 있지만, 동시에 연쇄 디폴트와 미분양 리스크가 얽혀 있어 고위험 투자라는 인식도 강하죠. 특히 금융시장 불확실성이 커진 지금, PF 투자를 기회로 삼을지, 피해야 할 함정으로 볼지 신중한 판단이 필요합니다. 이 글에서는 부동산 PF의 구조와 수익 원리, 주요 리스크 요인을 쉽게 정리하고, 투자를 고려할 때 꼭 따져봐야 할 핵심 포인트들을 짚어드립니다.

| PF(Project Financing)란? | 부동산 개발사업 수익을 담보로 자금을 조달하는 금융 방식 |

| PF 투자 시 주의사항 | 시행사 신용도, 미분양 리스크, 금융 구조 분석, 분양률 확인 |

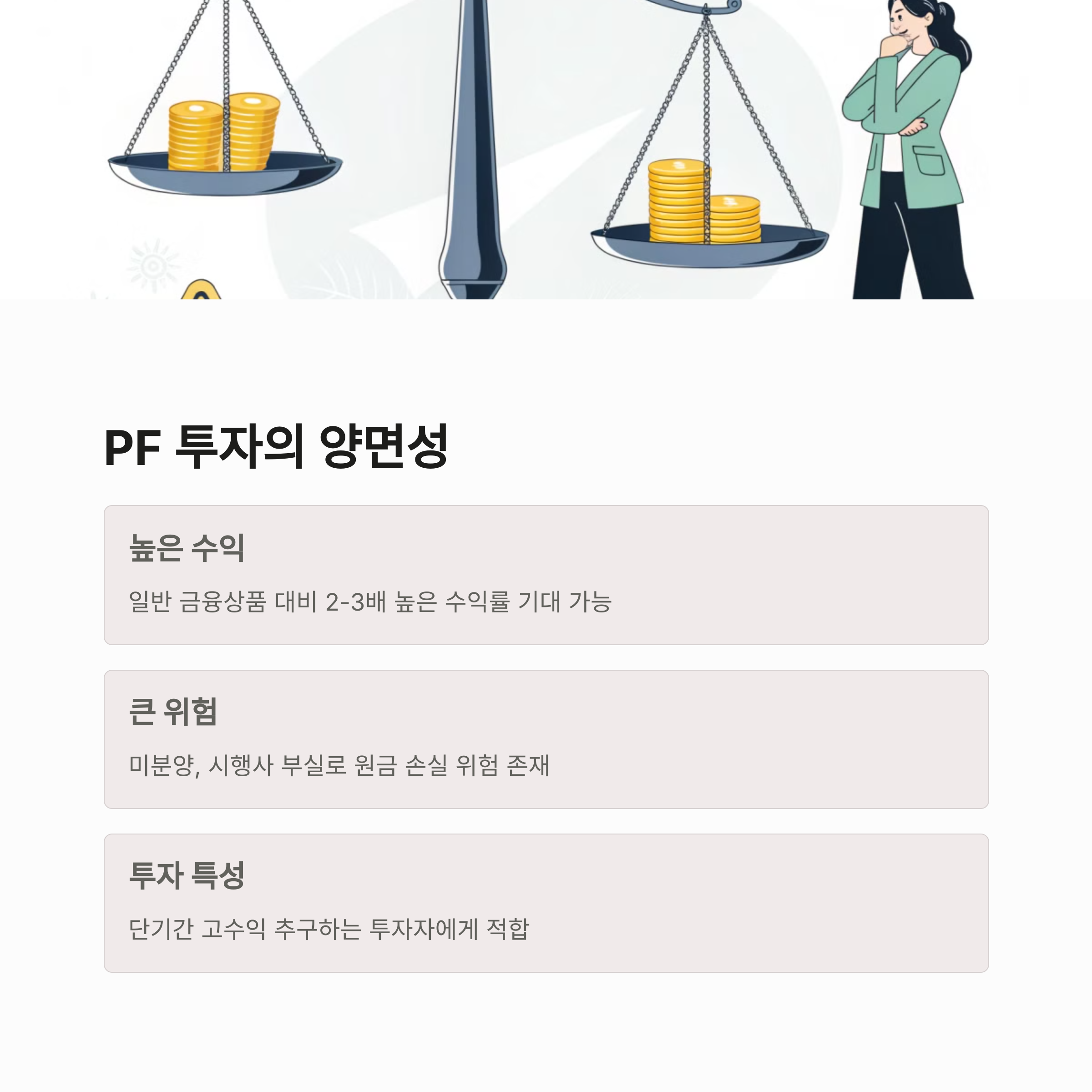

PF(Project Financing)는 부동산 개발 사업의 수익을 기반으로 자금을 조달하는 방식입니다. 즉, 아파트, 상가, 오피스텔 등 대규모 개발 사업에 필요한 자금을 금융기관에서 먼저 빌려주고, 분양 수익으로 상환하는 구조이죠. 일반적으로 고정적인 담보가 없기 때문에 사업의 성공 여부에 따라 수익과 손실이 크게 엇갈릴 수 있습니다. 이로 인해 PF 투자는 높은 수익률을 기대할 수 있지만, 사업 실패 시 원금 손실의 가능성도 큽니다.

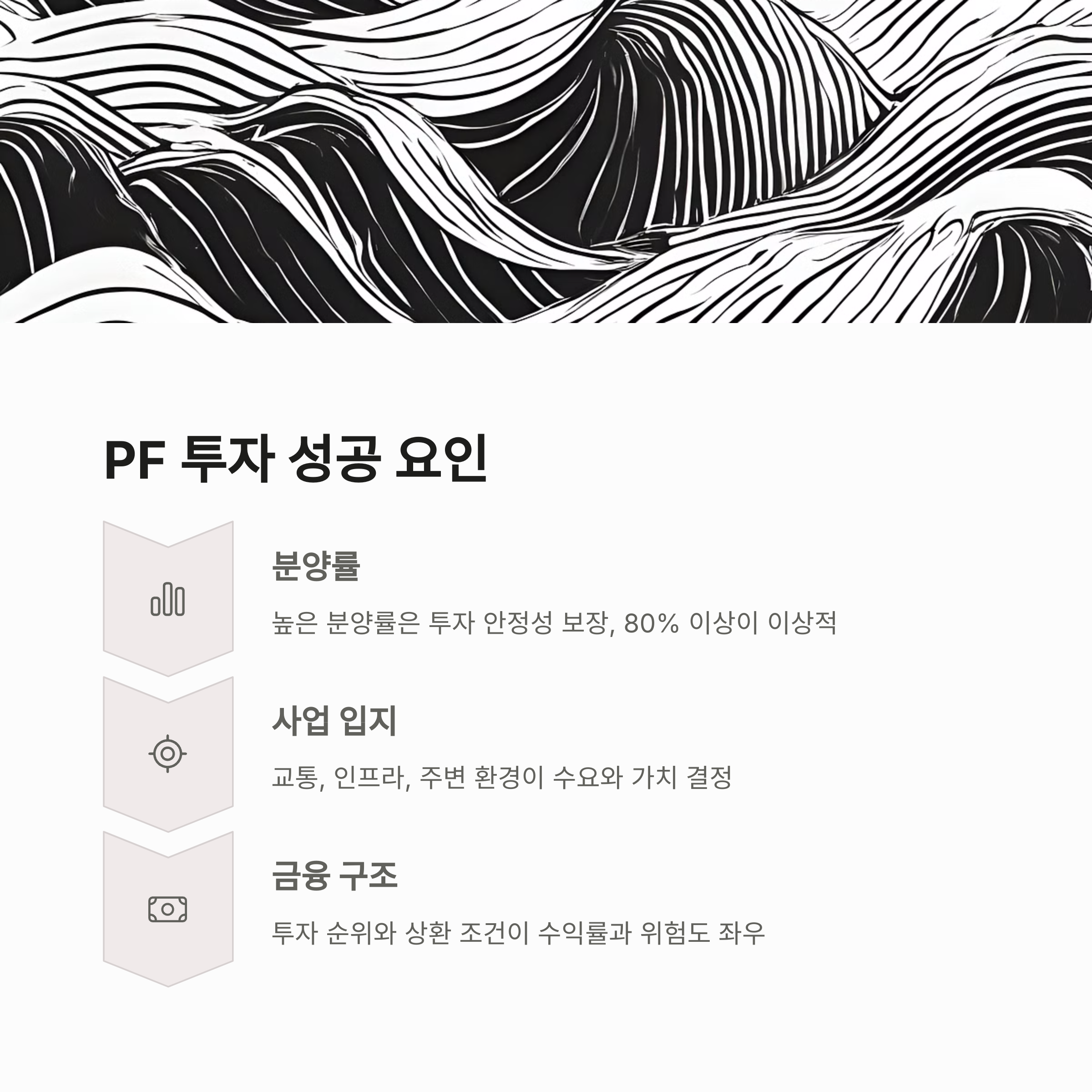

PF 투자 시 가장 큰 리스크는 '미분양'입니다. 분양률이 낮으면 수익금으로 대출 상환이 어려워지고, 이로 인해 부실채권으로 전환될 수 있습니다. 최근 부동산 경기 둔화로 인해 PF 사업장의 분양률이 하락하면서 금융사들의 유동성 경색이 현실화되고 있죠. 때문에 PF 투자 시에는 시행사의 신용도, 분양률, 사업지 입지 조건을 반드시 확인해야 합니다. 개발사업의 성공 가능성이 불투명한 지역이나 시행사의 신용이 낮은 경우는 피하는 것이 좋습니다.

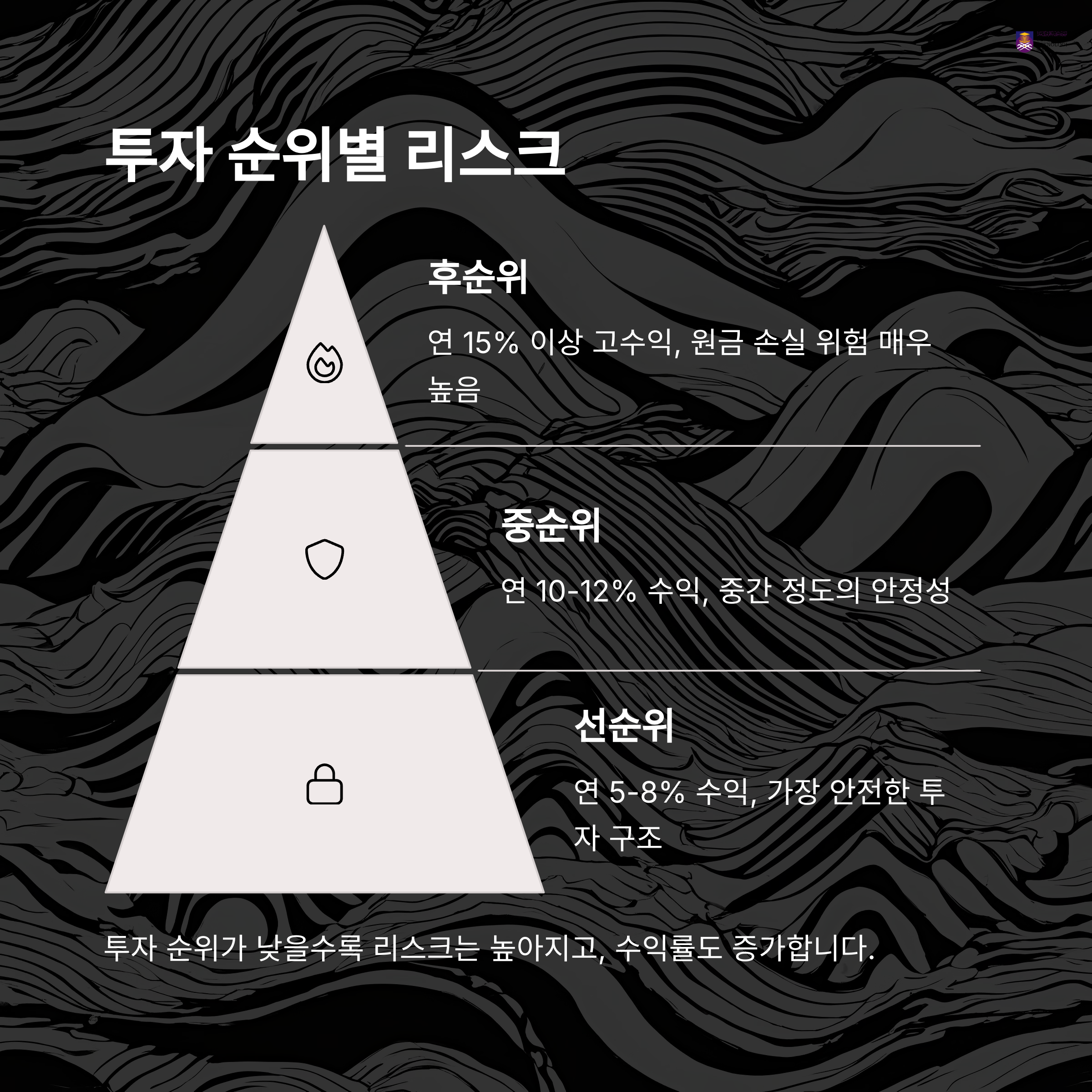

또한 PF의 자금 구조도 살펴봐야 합니다. 투자자는 후순위 채권자일 경우 상환 우선순위가 밀려 손실을 입기 쉬우며, 중간에 시행사나 시공사 교체, 공사 지연 등의 변수로 인해 사업 전체가 흔들릴 수 있습니다. 따라서 자금의 흐름, 담보 설정, 상환 구조, 선·후순위 투자 여부 등을 꼼꼼히 따져야 리스크를 줄일 수 있습니다.

| PF 투자 장점 | PF 리스크 요인 | 체크리스트 |

| 고수익 기대, 중단기 투자, 다양한 상품 구조 | 미분양, 시행사 부실, 자금 경색, 분양 실패 | 시행사 신용, 분양률, 입지, 상환 구조, 투자 순위 |

부동산 PF 투자는 높은 수익 가능성만큼이나 고위험 요소도 공존하는 투자입니다. ‘기회’로 만들기 위해서는 철저한 사전 분석과 리스크 관리가 필수이며, 특히 분양률, 사업성, 투자 구조를 꼼꼼히 따져보고 진행해야 합니다. 단순히 수익률 숫자에 현혹되기보다, 전체 구조를 이해하고 냉정하게 판단하는 것이 가장 현명한 투자입니다.

여러분은 부동산 PF 투자에 대해 어떻게 생각하시나요?

직접 PF에 투자해 본 경험이 있으신가요? 수익률과 리스크는 어땠나요? 댓글로 여러분의 생각과 경험을 나눠주세요. 다양한 사례가 서로에게 큰 도움이 될 수 있습니다!

'정보 공유' 카테고리의 다른 글

| 자산 10배, 5년 안에 가능할까? 현실적인 포트폴리오 전략 공개! (4) | 2025.04.02 |

|---|---|

| 투자 실패를 줄이는 5가지 확실한 원칙 (3) | 2025.04.02 |

| 30대, 경제적 자유를 향한 실전 가이드 (4) | 2025.04.01 |

| 주식 투자의 ABC: 초보자가 반드시 알아야 할 핵심 개념 (2) | 2025.04.01 |

| 2025년 금리 전망, 돈을 어디에 넣어야 손해 안 볼까? (4) | 2025.03.31 |